成年年齢引き下げにより税金はどう変わる?贈与税・相続税への影響とは

成年年齢引き下げにより税金はどう変わる?贈与税・相続税への影響とは

解説:日本経営ウィル税理士法人/税理士 小林 幸生

日本の成年年齢は、民法で20歳と定められていましたが、今般民法が改正され、2022年4月1日から成年年齢が18歳に引き下げられました。

近年、公職選挙法の選挙権年齢の引き下げや、憲法改正の国民投票の投票権の年齢引き下げなど、18歳以上の若者が国政に参加できる仕組みが整いつつありましたので、その流れの一環といえそうです。世界的にみても成年年齢は18歳が主流となっており、世界的な基準に合わせたといえるかもしれません。

今回の民法改正で、「18歳以上になれば、社会的な義務と責任を負う」ことが明確にされたわけですから、より多くの方に納税の義務や税の使い道などについて、しっかりと意識していただく好機になればと思います。

本記事では、成年年齢引き下げによりどのような点が変わるのか、成年年齢引き下げによって変わる税金や相続税・贈与税への影響について解説します。

2022年4月より成年年齢引き下げに

成年になると、主に、次のような点が変わります。

- 親の同意を得ずに、自分の意思で契約ができる(携帯、クレジットカードなど)

- 居住地、進学や就職などの進路を自分の意思で決定できる

- 公認会計士や司法書士、行政書士などの資格を取得することができる

- 税での取り扱いが一部変更される

なお、成年年齢が18歳になったとしても、健康面への影響や非行防止、青少年保護等の観点から、飲酒や喫煙などに関する年齢制限は、これまでと変わらず20歳とされています。

上述のとおり、成年に達すると親の同意なく、自分で自由に契約ができるようになります。その反面、それぞれの契約に対して責任を負うのも自分自身になってきます。

成年年齢が引き下がられたということは、18歳以上の方は「自分自身の行動に自らが責任を負う」という認識が必要です。無用なトラブルに巻き込まれないためにも、しっかりとした知識を身に付けた上で、日々の生活を送ることが重要です。

成年年齢引き下げにより税金はどう変わる?

成年年齢が引き下げられたことに伴い、税法でも所要の改正が行われました。主に、相続税・贈与税についての改正が中心となっていますが、個人住民税においても改正がありました。一定の要件のもと未成年者の個人住民税が非課税となされる制度では、民法の成年年齢が18歳に引き下げられたことに伴い適用対象が18歳未満に引き下げられました。

また、証券取引における非課税口座制度のNISAやジュニアNISAでも、口座開設に係る年齢要件が20歳から18歳に引き下げられました。

このように、様々なところで関連する改正が行われていますので、この機会に確認しておくことをお薦めします。

相続税・贈与税への影響

それでは、成年年齢の引き下げに伴い、相続税・贈与税でどのような改正が行われたのか見ていきましょう。

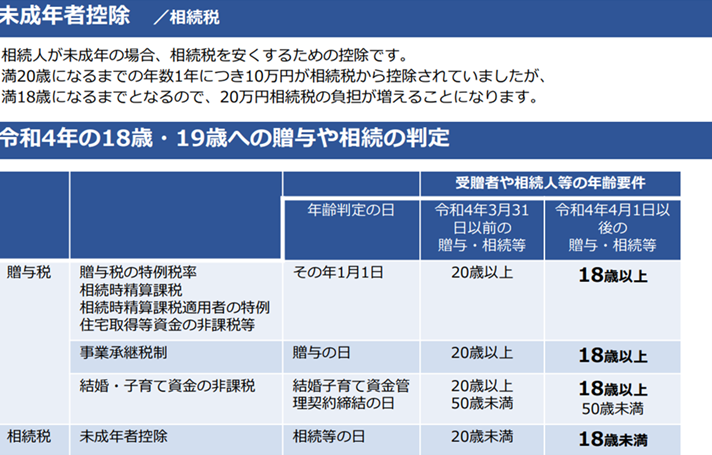

以下の改正は、令和4年4月1日以降の相続又は贈与について適用されます。

・相続税

相続税については、「未成年者控除」が改正されました。

相続人の中に未成年者がいる場合、その未成年者に対し相続税が一定額控除される「未成年者控除」という制度があります。これは、未成年の間は、教育費や生活費などがより多く必要になることに配慮して、成年に比べて税の負担を軽減されることを目的に設けられています。

具体的には、未成年である相続人が負担すべき相続税額について、その相続人が成人に達するまでの年数(1年未満の端数は切り上げ)に10万円を乗じた金額を控除することが可能とされています。

改正前は、20歳から相続発生時の年齢を差し引いて計算していましたが、今回の改正で18歳から相続発生時の年齢を差し引いて計算することになりました。そのため、改正によって控除できる相続税の額が20万円少なくなる可能性があるということになりました。

なお、過去に未成年者控除を受けたことがある場合、次の相続の際に未成年者控除できる額は、前回の控除不足額の範囲内の額となり、この控除可能額についても18歳に置き換えて計算することになりました。

・未成年者控除の改正に伴う具体例

1回目の申告が10歳の時、相続税の額50万円に対し未成年者控除を受けていた場合で、その後15歳で2回目の相続が発生し、その際の相続税の額100万円というケースを確認してみましょう。

1回目の相続では、(20歳-10歳)×10万円=100万円となりますので、相続税額が100万円までであれば控除が可能です。

実際の納税額は50万円となっていますので、通常、100万円から50万円を控除した残り50万円の範囲内で2回目の相続において未成年者控除を受けることが可能でした。しかし、今回、成年年齢が18歳に引き下げられたことで、2回目の相続時に成年年齢を18歳として限度額を計算しなおす必要が生じました。

その結果、控除限度額は(18-10歳)×10万円=80万円となり、既に50万円は控除済ですので、残り30万円の範囲内で2回目の相続において未成年者控除が可能ということになります。2回目の相続が15歳の時ですから、(18-15歳)×10万円=30万円となり、このケースでは、全額を控除することができそうです。

次に、贈与税の改正についてみていきましょう。

・贈与税

贈与税の改正には、以下のようなものがあります。

- 贈与税の特例税率

- 相続時精算課税

- 相続時精算課税適用者の特例

- 住宅取得等資金の非課税

- 結婚子育て資金の非課税

- 事業承継税制

・贈与税の特例税率

贈与税の特例税率から確認していきましょう。

特例税率とは、祖父母や父母など(直系尊属)から子や孫など(直系卑属)へ贈与した場合に適用される税率で、その他の贈与よりも税率が低く設定されています。

相続により財産を承継していく予定の子や孫などへの贈与を促進し、必要な世代に財産の移転を促すことを目的に設けられた制度だと考えますが、この特例の対象となる子や孫など(直系卑属)の年齢要件が20歳以上から18歳以上に改正されました。

・相続時精算課税と相続時精算課税適用者の特例

相続時精算課税とは、原則60歳以上の父母または祖父母から、20歳以上の子または孫に財産を贈与した場合に、暦年贈与にかえて選択できる制度です。贈与時は暦年贈与よりも軽減された贈与税負担とするかわりに、相続が発生した時には相続時精算課税の対象となった贈与財産と相続財産を合計した価額を基に相続税の額を計算し、負担済の贈与税額を控除して精算するという制度です。

相続時精算課税には2,500万円の特別控除がありますので、2,500万円までの財産であれば贈与税を負担することなく贈与が可能です。

仮に、2,500万円を超える場合であっても、超えた額に対して一律20%で贈与税が課税されますので、税負担を抑制することが可能です。

この相続時精算課税の適用を受けることができる子または孫の贈与年の1月1日時点における年齢要件が、20歳以上から18歳以上に改正されました。

・住宅取得等資金や結婚子育て資金の非課税

受託取得資金贈与の非課税や、結婚子育て資金の一括贈与に係る非課税、非上場株式等についての贈与税等の納税猶予および免除の特例においても、その特例を受けられる対象者の年齢要件が、20歳以上から18歳以上に改正されました。

より早い年齢から、住宅取得のための資金や結婚子育てのための資金を、税負担を抑えながら贈与することが可能となりました。

・事業承継税制

事業承継税制とは、事業後継者が非上場会社の株式等を先代経営者等から贈与または相続により取得した際に、経営承継円滑化法による都道府県知事の認定を受けていると、贈与税・相続税の納税が猶予または免除されるという制度です。この特例の対象となる事業後継者の年齢要件が、20歳以上から18歳以上に改正されました。より早い段階から、同族法人の事業承継について検討することが可能になりました。

いずれのケースでも、改正は令和4年4月1日以降の相続・贈与について適用となります。申告時にはくれぐれもご注意ください。

贈与・相続対策を検討される方は早いうちから対策を

テレビのニュースや新聞などで報じられている通り、相続税と贈与税をより一体的に捉えて課税する観点から、税制について様々な検討が行われています。近い将来、相続税や贈与税の課税制度が大きく変更されるかもしれません。

そのような中、成年年齢の引き下げに伴い、早期に対策を実施できるようになったこの機会を捉え、将来の贈与計画や今後の資産承継の方法等について、ご家族で話し合いの場を設けられてはいかがでしょうか。

相続税法では、高齢世代が保有する資産をより早いタイミングで若年世代に移転できるように、 様々な贈与税の特例が設けられています。ご本人、配偶者及びお子様のライフプランを明確にし、必要な資金を必要なところできちんと費消しながら、想いと財産を引き継いでいくことが最善の相続対策だと考えます。

後々、「あの時こうしておけばよかった」と後悔することがないよう、早期に家族会議を開催し、資産の承継対策(贈与や相続対策)について相談されることをお薦めします。

書き込みながら把握する「想続手帳」ダウンロード

日本経営ウィル税理士法人は、創業から既に50年を超える歴史を持ち、これまで多くのお客様と共に、二世代、三世代に亘る相続・事業承継への対応や、家業・事業の永続発展を共に追及してまいりました。

国内有数のコンサルティンググループ「日本経営グループ」のメンバーファームとして、グループ内及び提携先の各士業と連携してワンストップのサービスを提供しています。特に、相続税申告・事業承継や相続対策について、長期的なタックスプランニングや税務提案を行えるよう、相続税のみに着目するのではなく、資産の承継や資産の有効活用といった目線で、ご家族にとって最善の提案を行うよう心掛けています。

初回相談は無料ですので、ぜひお気軽にご相談ください。

レポートの執筆者

小林 幸生(こばやし さちお)

日本経営ウィル税理士法人 税理士

1990年 国税局入局 国税庁、国税局、税務署勤務

2019年 税理士登録

2019年 日本経営ウィル税理士法人 入社

現在 日本経営ウィル税理士法人 大阪梅田事務所勤務

税務署にて、資産課税部門で統括官等を経験。国税局にて、資産課税課で税務調査、税務調査の指導及び税務調査に関する法令審理事務に従事。国税庁にて、資産課税課で相続税に関する通達作成、審理、公益法人等に対する寄附に係る審理事務に従事。相続税などの財産に関する税金について、幅広い知識と実務的な判断の経験を持つ。

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

サービス・関連記事のご紹介

昭和、平成、令和へ、過去の様々な税法改正を経験した熟練スタッフと次世代を担う若手スタッフが連携し、長期のアフターフォロー可能としています。

家族信託で認知症対策!認知症発症後でも安心できる家族信託という選択

認知症対策に有効な手法として家族信託が注目されています。家族信託がなぜ活用されているのか、家族信託の仕組みやメリット・デメリットをご紹介します。

【相続対策】専門の税理士が解説/相続発生前におさえておきたい納税・遺産分割への備え

相続対策をきちんとするということはどういうことなのか、相続発生前におさえておきたいポイントについて解説します。

-

事業形態

事業・国際税務

相続・オーナー

- 種別 レポート